Bedeutung der privaten Banken für die deutsche Volkswirtschaft

Im Zuge der Finanz- und Staatsschuldenkrise sind Banken und insbesondere private Banken in die Kritik geraten. Die Bundesregierung und damit der deutsche Steuerzahler haben verschiedene Landesbanken und private Banken mit Liquiditäts- und Eigenkapitalinjektionen in beträchtlicher Höhe gestützt.

Diese Maßnahmen haben zur Stabilisierung des Finanzsektors und zur Überwindung der Finanzkrise deutlich beigetragen, werfen aber gleichzeitig die Frage auf, welche Rolle private Banken für die Volkswirtschaft spielen und welche Bedeutung und welchen Wert sie dabei haben.

Das deutsche Bankensystem ist durch eine

Dreisäulenstruktur gekennzeichnet. Dabei bilden die öffentlich rechtlichen Institute mit dem Sparkassenverbund, die genossenschaftlichen Banken, sowie die Kreditbanken (privaten Banken) jeweils eine Säule. Die Abbildung auf der folgenden Seite zeigt, dass die privaten Banken nach der kumulativen Bilanzsumme von 2.811 Milliarden Euro die größte Gruppe der Banken bilden. Die Sparkassen und die genossenschaftlichen Banken sind in dieser Beziehung deutlich kleiner, weisen dabei aber eine deutlich höhere Anzahl an Zweigstellen auf und beschäftigen den Großteil der Mitarbeiter im deutschen Bankensystem. Zudem verfügen Sparkassen und die genossenschaftlichen Banken über die größte Anzahl an Instituten.

Auch in Deutschland stellen Kredite die wichtigste Finanzierungsquelle für Unternehmen dar. So zeigt beispielsweise eine repräsentative Umfrage deutscher Unternehmen, dass 95% aller Unternehmen Bankkredite als Form der Finanzierung wählen. Somit ist der Bankkredit auch in Deutschland das wichtigste Finanzierungsmittel. Die Betrachtung des ersten Quartals 2011 verdeutlicht die Unterschiede zwischen den Bankengruppen bei der Vergabe von Krediten an deutsche Unternehmen und Selbständige. 32% der Kredite an Unternehmen und Selbständige werden von privaten Banken vergeben. Wie die Abbildung zeigt, entspricht dies einem Volumen von 286,0 Milliarden Euro. Sparkassen folgen mit 236,6 Milliarden Euro und Landesbanken mit 203,5 Milliarden Euro.

Außer der Finanzierung durch Kredite gewinnen Anleihen als alternative Finanzierungsform, insbesondere für große Unternehmen, zunehmend an Bedeutung. Als Grundvoraussetzung, um Anleihen bei Investoren platzieren zu können, benötigen Unternehmen ein Rating, also eine Einschätzung ihrer Ausfallswahrscheinlichkeit. Nach diesem Rating richtet sich ihr Zugang zum Kapitalmarkt sowie der Zinssatz, den sie zahlen müssen. Während im Jahr 2000 nur rund 14 Milliarden Euro an Anleihen von Unternehmen im Umlauf waren, waren es im Juni des Jahres 2011 bereits 275 Milliarden Euro. Vorrangig in den Jahren 2000 - 2006 und 2008 - 2010 erfolgte ein signifikanter Anstieg der Inhaberschuldverschreibungen, der sich auch im Jahr 2011 fortsetzt. Wie in der Abbildung ersichtlich, ging der Rückgang an Unternehmenskrediten seit 2009 mit einem gleichzeitigen Anstieg bei der Anleihefinanzierung einher. Die Nachfrage nach Fremdkapitalfinanzierung ist also vorhanden, die Bankenfinanzierung wird jedoch, zumindest für die Unternehmen mit Zugang zum Kapitalmarkt, teilweise durch die Anleihefinanzierung substituiert. Grundsätzlich kann eine Verschiebung in Richtung Anleihefinanzierung sowohl angebots- als auch nachfragebedingt sein. Auf der einen Seite können sich Unternehmen gezwungen sehen, sich verstärkt über den Kapitalmarkt zu finanzieren, wenn Banken ihr Kreditangebot zurückfahren und restriktive Kredite vergeben. Dieses ist insbesondere für Banken der Fall, die stark von der Finanzkrise betroffen sind. Auf der anderen Seite können Unternehmen, die Zugang zu den Kapitalmärkten haben, die Anleihefinanzierung präferieren, insbesondere bei größerem Kapitalbedarf. Auf der empirischen Seite lässt sich laut einer Umfrage feststellen, dass im Zeitraum 2008 - 2009 hauptsächlich große Unternehmen eine geringere Nachfrage nach Bankkrediten zeigten. Eine mögliche Ursache liegt in der Ausrichtung dieser Firmen auf den Export von Produkten ins Ausland, der von der Wirtschaftskrise schneller getroffen wurde.

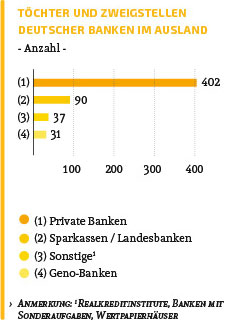

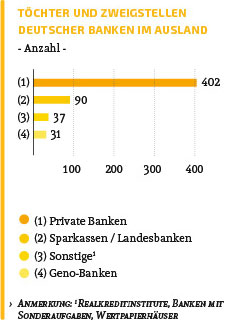

Deutschland ist eine der wichtigsten Exportnationen der Welt. Im Jahr 2010 stand Deutschland mit einem Exportvolumen von 960 Milliarden USD hinter den USA und China an dritter Stelle. Verantwortlich für die Exporte sind dabei ca. 350.000 Unternehmen (12% aller Unternehmen in Deutschland). Für die Exportfinanzierung haben Unternehmen einen erhöhten Finanzbedarf - z.B. durch unterschiedliche Zahlungsziele von ausländischen Unternehmen - wobei Banken bei der Bereitstellung von Kapital eine wichtige Rolle spielen. Da viele der Unternehmen auch mit Standorten und Niederlassungen im Ausland vertreten sind, ist eines der relevanten Entscheidungskriterien für international operierende Unternehmen die Existenz von Töchtern und/oder Zweigstellen ihrer Banken im Ausland.

Während die privaten Banken hier eine beachtliche Anzahl an Auslandstöchtern und Zweigstellen ausweisen, haben Sparkassen, Landesbanken und auch Genossenschaftsbanken eine deutlich niedrigere Anzahl an Töchtern und Zweigstellen. Eine Begründung hierfür ist aus der unterschiedlichen Struktur der einzelnen Unternehmen abzuleiten. Während Sparkassen und Genossenschaftsbanken insbesondere kleinere Unternehmen mit geringeren Exportquoten bedienen, sind größere Unternehmen vor allem Kunden von privaten Banken.

Unternehmen mit einem Umsatz von mehr als 1.000 Millionen Euro sind zu 96% Kunden bei privaten Banken. Diese Unternehmen weisen zudem mit 50% die höchsten Exportquoten auf. Die kleineren Unternehmen mit niedriger Exportquote sind häufiger Kunden von Sparkassen und Genossenschaftsbanken. Insbesondere bei den kleinsten Unternehmen (unter 25 Millionen Euro Umsatz) halten die Sparkassen mit 56% nach den privaten Banken mit 58% den zweithöchsten Marktanteil. Die Marktanteile liegen hier bei über 100%, da die Unternehmen im Schnitt über mehr als eine Bankverbindung verfügen.

Bedeutung für Innovationen

Durch den am 6. Juni diesen Jahres im Kabinett beschlossenen Atomausstieg hat die Industrie der erneuerbaren Energien eine neue übergeordnete Bedeutung erhalten. Bis zu diesem Zeitpunkt lag Deutschland bezogen auf den Anteil erneuerbarer Energien in der europäischen Union sogar unterhalb des Durchschnitts. Im EU-Durchschnitt ist der Anteil erneuerbarer Energien am Bruttoendenergieverbrauch vom Jahr 2006 - 2008 von 8,9% auf 10,3% gestiegen, in Deutschland lag er im Jahre 2008 bei 9,1%. Den bei weitem höchsten Anteil erneuerbarer Energien in der EU hatte Schweden im Jahr 2008 mit 44,4%. Der größte Anteil der Bruttostromerzeugung in Deutschland erfolgt nach wie vor über Atomenergie. 8 der 17 Kernkraftwerke wurden mit dem Beschluss zum Atomausstieg die Betriebserlaubnis entzogen.

Den Weg zum Ersatz der Kernenergie durch erneuerbare Energien hat die Bundesregierung dabei wie folgt skizziert: »Ziele sind der zügige Einstieg ins Zeitalter der erneuerbaren Energien und der Ausstieg aus der Kernenergie bis Ende 2022. Der Anteil erneuerbarer Energien an der Stromerzeugung soll von heute 17 Prozent des Stromverbrauchs auf mindestens 35 Prozent im Jahr 2020 steigen. Bis 2030 strebt die Bundesregierung einen Anteil von 50 Prozent an, 2040 sollen es 60 Prozent und 2050 dann 80 Prozent sein.« Diese Ziele sind jedoch mit hohen Kosten verbunden. So schätzt die KFW den Investitionsbedarf auf 250 Milliarden Euro bis zum Jahre 2022. Zum Vergleich: Im Jahr 2009 wurden 20,2 Milliarden Euro in die Errichtung erneuerbarer Energieanlagen investiert. Dabei entfielen allein 12 Milliarden Euro auf Photovoltaik Anlagen, gefolgt von Windenergie mit 2,6 Milliarden Euro. Seit dem Jahr 2005 haben sich die Investitionen von 10,3 Milliarden Euro demnach bereits verdoppelt. Die Unternehmen im Bereich erneuerbare Energien werden daher vom geplanten Atomausstieg profitieren. Zu den entscheidenden Formen alternativer Energien gehören Windenergie, Biomasse, Photovoltaik, Wasserenergie und Geothermie.

Die Banken: moderne Arbeitgeber

Bis zur Jahrtausendwende gehörte es geradezu zum Standardrepertoire, eine Ausbildung bei einer Bank zu absolvieren. Gerade für den Bankkaufmann galt dies auch, wenn Schulabsolventen einem Studium nicht abgeneigt waren. Die Ausbildung war ein ideales Einstiegsszenario in das Berufsleben und eröffnete Perspektiven für den Beruf oder für ein Anschlussstudium.

Die zu vergebenden Stellen der Branche sind interessant und verlangen zunehmend ein hohes Qualifikationsprofil, das mit deutlich steigender Tendenz von Frauen erfüllt wird. Sie stellen mittlerweile gut 30 Prozent der außertariflich Beschäftigten. Sie arbeiten unter flexiblen Arbeitszeitmodellen, mit denen Beruf und Familie besser in Einklang gebracht werden können.

Im gesamten Kreditgewerbe sind 645.000 Arbeitnehmer beschäftigt, davon 180.000 im privaten Bankgewerbe. 35.600 Schulabsolventen befinden sich in einer Ausbildung zum Bankkaufmann/-frau. Neben diesen »klassischen« dualen Ausbildungsberufen werden auch Studiengänge an Berufsakademien oder ausbildungsintegrierte Studiengänge angeboten.

Im Bereich der Hochschulabsolventen (Bachelor und Master) besteht Bedarf an gut ausgebildeten Wirtschaftswissenschaftlern und Juristen, aber auch an (Wirtschafts-)Informatikern oder Mathematikern. Für Absolventen von auf den ersten Blick nicht unbedingt banktypischen Studiengängen wie Informatik, Physik oder gar Geisteswissenschaften bestehen ebenfalls gute Einstiegschancen.

Die Banken sind moderne Arbeitgeber. Sie bieten eine gute Aus- und Fortbildungsmöglichkeiten, die auf anspruchsvolle Tätigkeiten in den Instituten vorbereiten. Die Einstiegsgehälter im Bankgewerbe bewegen sich sowohl für Bankkaufleute als auch für Hochschulabsolventen nach wie vor im gehobenen Bereich und müssen den Vergleich mit anderen Branchen nicht scheuen. Es lohnt sich für die geeigneten Absolventen aller Bildungswege, über einen Start bei den Banken nachzudenken.

Auch in Deutschland stellen Kredite die wichtigste Finanzierungsquelle für Unternehmen dar. So zeigt beispielsweise eine repräsentative Umfrage deutscher Unternehmen, dass 95% aller Unternehmen Bankkredite als Form der Finanzierung wählen. Somit ist der Bankkredit auch in Deutschland das wichtigste Finanzierungsmittel. Die Betrachtung des ersten Quartals 2011 verdeutlicht die Unterschiede zwischen den Bankengruppen bei der Vergabe von Krediten an deutsche Unternehmen und Selbständige. 32% der Kredite an Unternehmen und Selbständige werden von privaten Banken vergeben. Wie die Abbildung zeigt, entspricht dies einem Volumen von 286,0 Milliarden Euro. Sparkassen folgen mit 236,6 Milliarden Euro und Landesbanken mit 203,5 Milliarden Euro.

Auch in Deutschland stellen Kredite die wichtigste Finanzierungsquelle für Unternehmen dar. So zeigt beispielsweise eine repräsentative Umfrage deutscher Unternehmen, dass 95% aller Unternehmen Bankkredite als Form der Finanzierung wählen. Somit ist der Bankkredit auch in Deutschland das wichtigste Finanzierungsmittel. Die Betrachtung des ersten Quartals 2011 verdeutlicht die Unterschiede zwischen den Bankengruppen bei der Vergabe von Krediten an deutsche Unternehmen und Selbständige. 32% der Kredite an Unternehmen und Selbständige werden von privaten Banken vergeben. Wie die Abbildung zeigt, entspricht dies einem Volumen von 286,0 Milliarden Euro. Sparkassen folgen mit 236,6 Milliarden Euro und Landesbanken mit 203,5 Milliarden Euro.